多只银行转债退场 银行资本补充提速

2025年10月23日 | 浏览量:60687

图片来源于网络,如有侵权,请联系删除

根据近日发布的公告,10月22日为浦发转债最后一个交易日。10月23日起,浦发转债将停止交易。10月28日,浦发转债将在上海交易所摘牌。

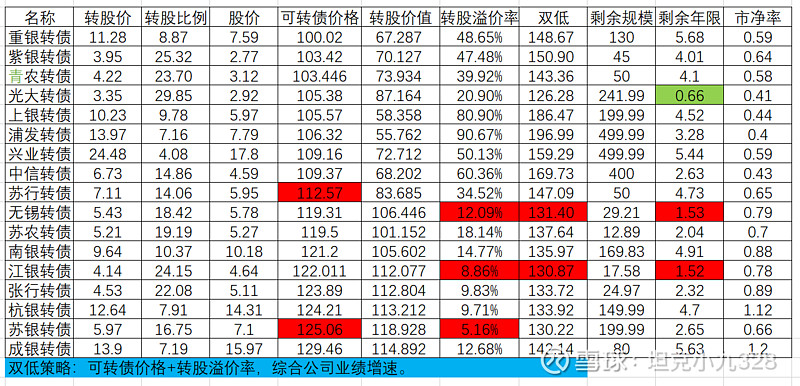

今年以来,多只转债已退场。浦发转债到期摘牌后,银行转债数量将缩减至6只,存续银行转债规模将降至千亿元以下。业内人士表示,可转债因兼具股债特性,已成为银行进行资本补充的一大外源性工具。通过推动可转债转换为股票,能够有效补充银行核心一级资本,增强银行资本实力。

图片来源于网络,如有侵权,请联系删除

浦发转债10月23日起停止交易

根据浦发银行发布的公告,浦发转债从10月23日起停止交易,10月22日为浦发转债最后交易日,10月27日为浦发转债最后转股日。在停止交易后、转股期结束前(即自10月23日至10月27日),浦发转债持有人仍可以依据约定的条件将浦发转债转换为公司股票。10月28日,浦发转债将在上海证券交易所摘牌。

根据募集说明书,在浦发转债期满后五个交易日内,公司将以浦发转债面值的110%(含最后一期年度利息)的价格向投资者赎回全部未转股的可转债。浦发银行表示,浦发转债到期兑付本息金额为110元/张,兑付资金发放日为10月28日。

公开资料显示,2019年10月28日,浦发转债正式发行,期限6年,到今年10月28日为自然到期兑付。浦发转债发行总额为500亿元,创下当时可转债最大发行规模。Wind数据显示,10月22日,浦发转债收盘价为110.80元。截至10月22日收盘,浦发转债未转股比例为4.03%,未转股金额为20.13亿元。

今年以来,多只银行转债陆续退出市场。其中,齐鲁转债、南银转债、杭银转债、苏行转债、成银转债等银行转债因正股股价走强触发强赎条款而摘牌。中信转债、浦发转债这两只银行转债则是因到期而退出。

补充银行核心一级资本

银行转债具有发行相对容易、资金用途限制较少等优势,银行转债转股后可直接补充核心一级资本,是银行补充资本的重要工具。过往由于银行正股股价表现平淡、转股溢价率较高等因素,银行转债转股率较低。近年来,在补充资本等需求下,银行推动可转债转股的意愿强烈。

以浦发转债为例,随着浦发转债即将到期兑付,两家AMC和该行第二大股东相继出手,推动浦发转债转股进程。10月17日晚间,浦发银行发布公告称,10月17日,中国移动将其持有的1874.07万张可转债转为该行普通股1.50亿股。转股后,中国移动持股比例由17.80%增加至18.15%。

在此之前,、东方资产也相继出手。9月30日,浦发银行发布公告称,东方资产及其控制的一致行动人通过二级市场购入普通股及可转债转股的形式增持该行股份。今年6月,中国信达旗下信达投资将其持有的1.18亿张浦发转债转为该行普通股。

银河证券银行业分析师张一纬表示,AMC等入局推动银行转债加速转股,有望帮助银行夯实资本实力。截至2025年6月末,浦发银行核心一级资本充足率为8.91%,假设转债全部转股,静态测算其核心一级资本充足率将提升0.51个百分点,至9.42%。

此外,今年3月,中信转债因到期摘牌。在中信转债临近到期兑付时,股东中信金控将其持有的中信转债全部转股,减轻了中信转债的到期兑付压力。

存量银行转债稀缺性凸显

业内人士认为,银行转债的陆续退出使得存量银行转债的稀缺性凸显,作为固收类基金的底仓配置品种,银行转债规模的缩减或对机构投资者的资产配置产生影响。

随着银行转债陆续退市,银行转债规模大幅下降。在浦发转债到期摘牌后,全市场的银行转债将仅剩6只,银行转债整体规模也将降至千亿元以下。

首席经济学家孙彬彬表示,新发银行转债难度较大,存量银行转债稀缺性凸显。作为市场最青睐的底仓标的,银行转债陆续退市或引发可转债市场重构。

固收首席分析师靳毅认为,银行转债供给持续减少正深刻改变市场结构并触发配置替代需求。各类基金对银行转债的配置意愿下降,与其存量规模缩减形成共振,未来可能转向红利资产等替代性标的以填补配置缺口。

(文章来源:中国证券报)

本文来源:财富通途网

本文地址:https://www.ibradsap.com/post/37741.html

关注我们:微信搜索“xiaoqihvlove”添加我为好友

版权声明:如无特别注明,转载请注明本文地址!

- •天津中绿电投资股份有限公司:联合资信上调公司“25绿电G1”评级至AAA

- •刚刚直线跳水!“美联储,重大变化”!特朗普 再次买入

- •个人养老金产品扩容!专家解读!

- •全球债市大反攻!30年期美债收益率创下3月以来最大单日跌幅

- •341次撤标、6笔压哨5秒内完成!银行间债市簿记新规重塑“最后一小时”秩序

- •超长债交易拥挤,30年国债活跃券收益率上行超3BP,TL跌至一年新低

- •2025债券市场高质量发展大会资产证券化专场会议启幕

- •券商首批152亿科创债落地!18家券商齐上阵 招商证券30亿、中信证券20亿

- •买入200亿元! 央行10月恢复公开市场国债买卖操作

- •“产品+市场”为桥 上交所以创新实践构建绿色金融市场新生态